高频跟踪:二手房成交连续降温

作者:admin | 分类:企业名录 | 浏览:60 | 时间:2023-12-10 03:03:45是新朋友吗?记得关注我们公众号哦

根据《证券期货投资者适当性管理办法》及配套指引,本资料仅面向华创证券客户中的金融机构专业投资者,请勿对本资料进行任何形式的转发。若您不是华创证券客户中的金融机构专业投资者,请勿订阅、接收或使用本资料中的信息。

本资料难以设置访问权限,若给您造成不便,敬请谅解。感谢您的理解与配合。

首席分析师:周冠南,SAC:S0360517090002

分析师:靳晓航,SAC:S0360522080003

摘要

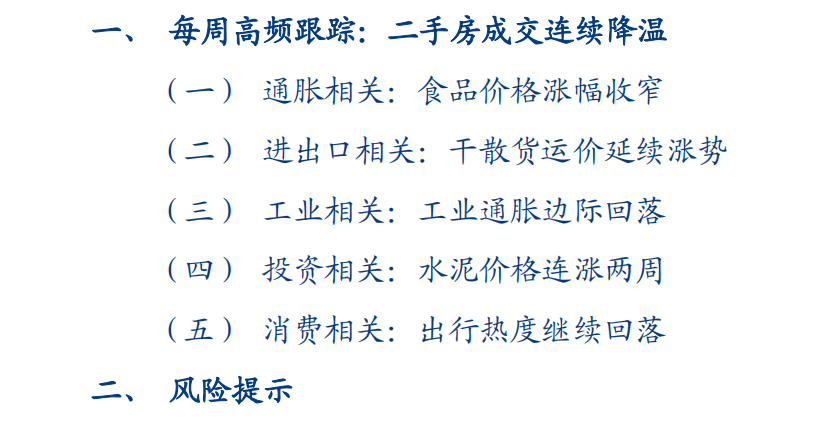

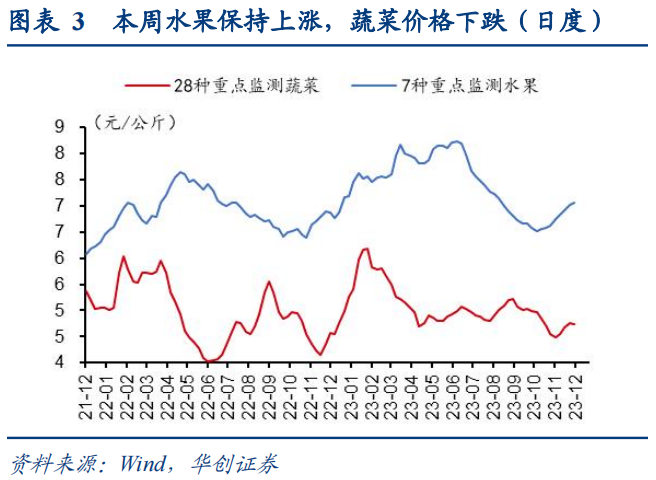

12月第一周,淡季影响继续体现,月初经济景气较前周略有下降。投资方面,南方赶工继续,但伴随年底临近,赶工效应预计趋弱,短期对建筑业景气、投资品需求及价格的拉动或逐步减弱。11月重大项目集中开工,其中水利项目等资金到位情况较好,但施工进度一般,对高频的提振依然有限。地产方面,经历月末冲刺之后,12月第一周新房成交再度回落,降至历史同期偏低,去年低基数的基础上,单周同比降幅扩大至-23%,年末二手房成交热度继续降温。临近年底,“宽信用”效果的实质有限,高频短期难以提供方向指引,市场高度聚焦明年基本面定调及“稳增长”力度和布局。12月政治局会议对“扩大内需”表述积极,明确“形成消费和投资相互促进的良性循环”,预计基建投资作为传统抓手或与 “三大工程”共同发力,即将召开的中央经济会议对此及稳地产的表述值得关注;此外,11-12月地产销售再度降温,总量短期或以“稳信用”为主,地方“一城一策”促销售政策有望继续追加。

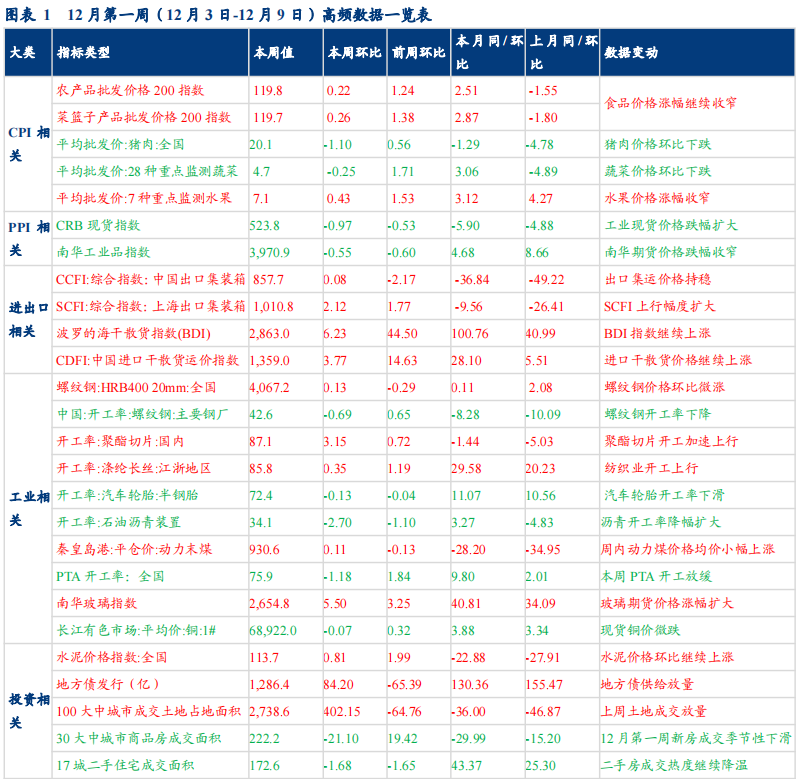

通胀高频:食品价格涨幅收窄。本周猪肉价格环比-1.1%,蔬菜价格环比转跌,农产品批发价格200指数、菜篮子产品批发价格指数环比+0.2%、+0.3%左右。

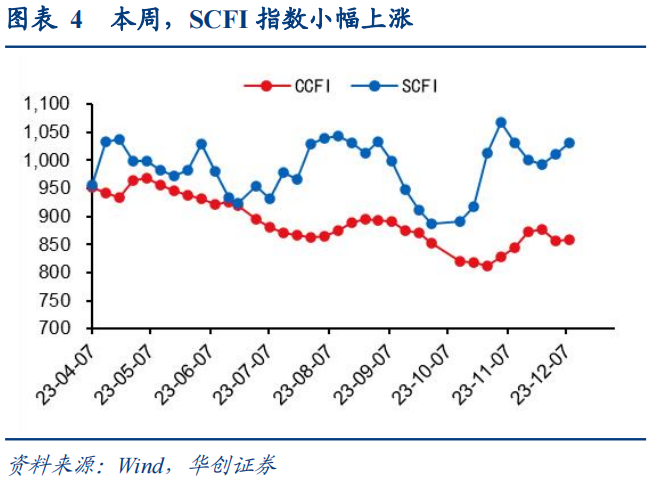

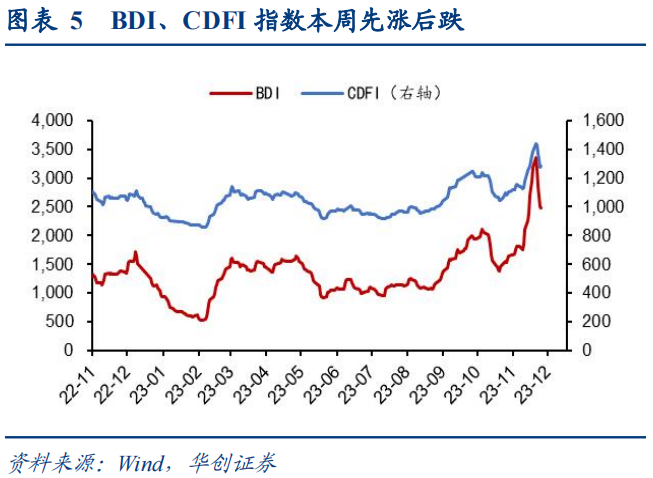

进出口高频:干散货运价延续涨势。本周CCFI指数、SCFI指数环比+0.1%、+2.1%。BDI指数环比+6.2%,CDFI环比+3.8%,涨幅有所收窄。

工业高频:工业通胀边际回落

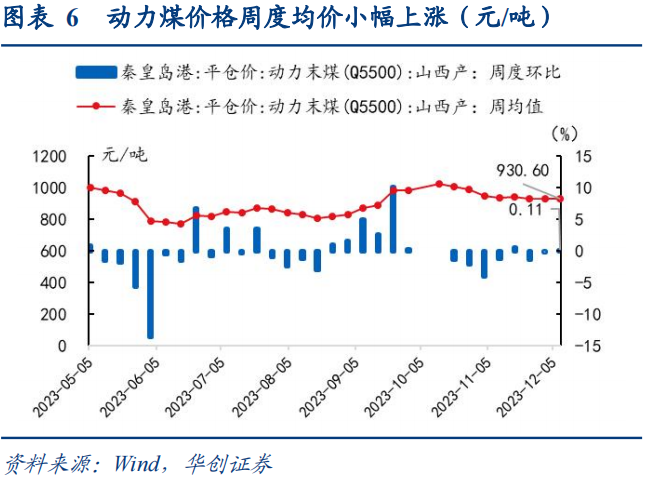

1、动力煤:秦皇岛港动力煤价小幅上涨。北方气温波动,南方升温,电煤需求偏弱,沿海电厂日耗区间震荡、库存小幅下行。煤炭供需宽松,下游交投清淡,煤价延续震荡运行。

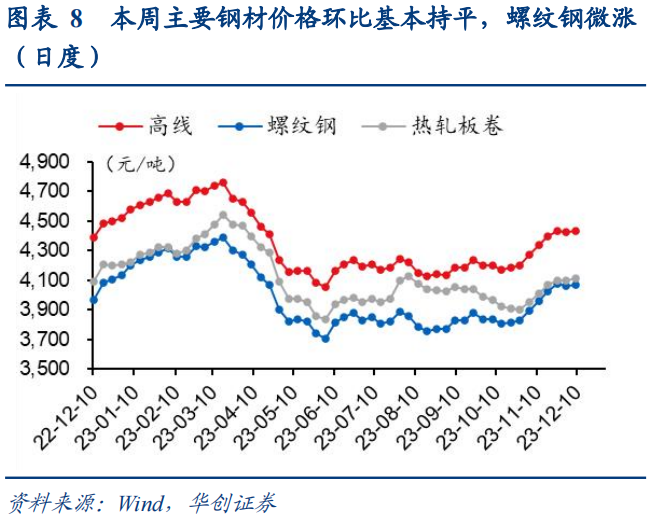

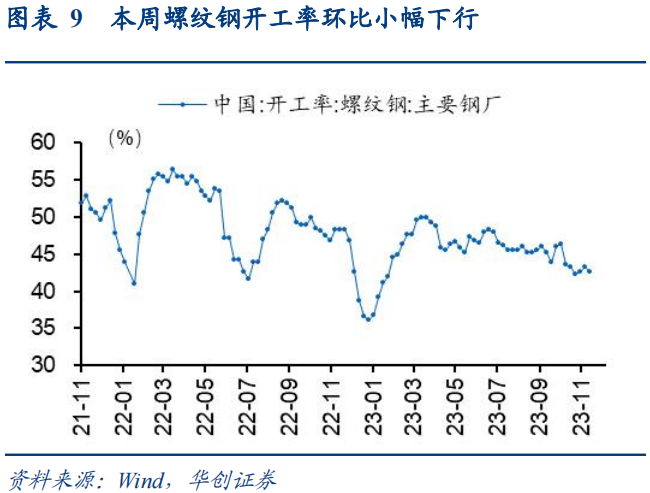

2、钢铁:螺纹钢价格微涨。本周螺纹钢环比+0.1%,钢厂开工率小幅回落0.7pct至42.6%,主要钢材品种库存环比-1.4%,去库加快。螺纹钢价格主要受到宏观政策预期发力的提振,叠加原料价格偏强,预计短期钢价偏强震荡。

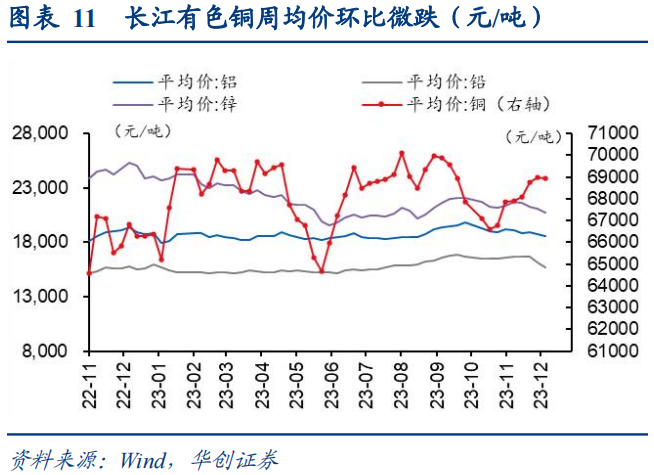

3、铜:国内铜价小幅下跌。美国小非农就业数据低于预期,经济增速放缓预期升温,叠加国内淡季约束,下游订单较少,铜成交氛围偏淡,铜价小幅走低。

投资高频:水泥价格连涨两周

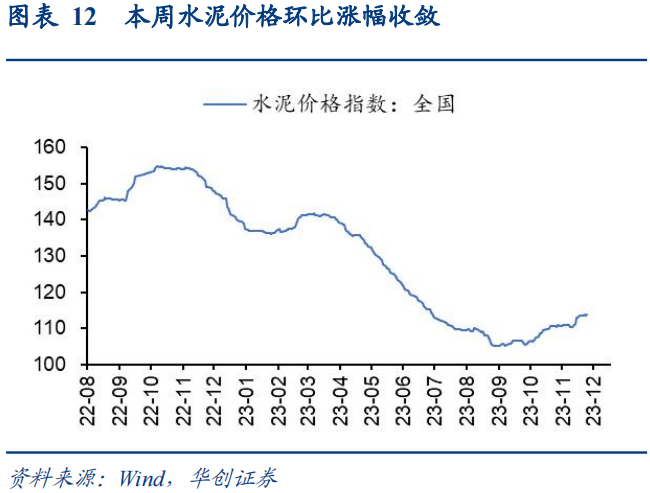

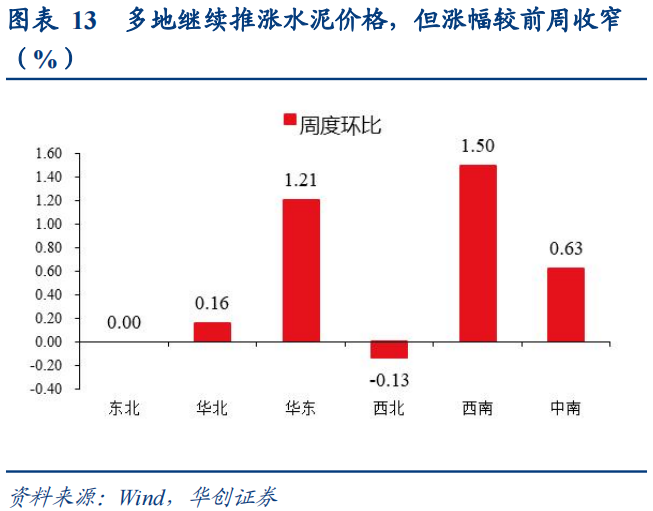

1、水泥:水泥价格环比+0.9%,周内价格偏强运行。当前多地推行新一轮水泥涨价,但下游实际需求仍整体偏弱,贸易投机需求下滑,涨价后囤货意愿相应下降。水利项目零供尚可,但实际施工进度一般,后续伴随年底临近、南方赶工效应趋弱,水泥价格或逐步回落。

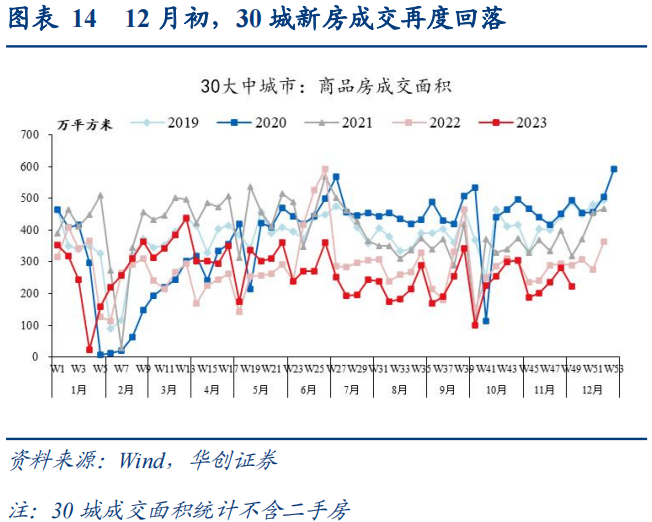

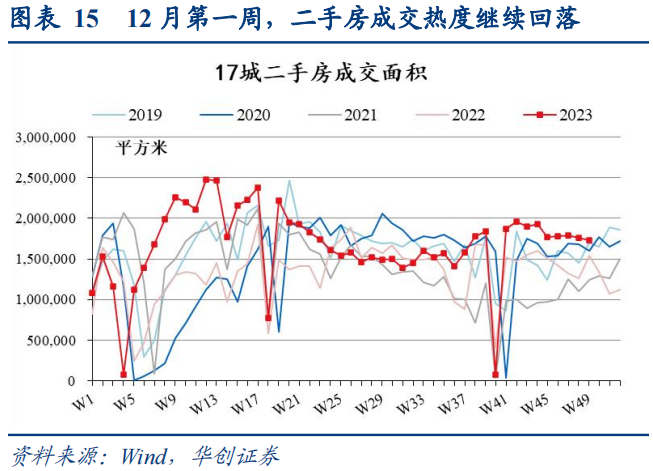

2、地产:30城成交面积环比-21.1%,二手房成交连续两周下滑。12月1日-7日,30城商品房成交面积当周值同比-23%、降幅扩大;17城二手房成交环比-1.7%,单周同比增幅收窄至+12%,单周成交由高于同期降至持平2019年同期,成交连续两周降温。

消费高频:出行热度继续回落

1、原油:布伦特、WTI油价环比前周五分别-3.9%、-3.8%。市场对OPEC+自愿减产协议执行程度仍存担忧,供给偏高的预期仍在,美国就业数据不及预期、石油消费淡季、经济增速放缓预期等,综合压制油价。

2、乘用车:11月全月,乘用车零售、批发同比分别+25%、+27%,其中第五周零售、批发同比分别+46%、+42%,环比10月最后一周分别+84%、+78%,月末冲刺效应偏强。

风险提示:“稳增长”预期升温,抑制债市情绪。

目录

正文

一

每周高频跟踪:二手房成交连续降温

(一)通胀相关:食品价格涨幅收窄

猪肉均价环比下跌。本周,农业部公布的全国猪肉平均批发价为20.1元/公斤,环比-1.1%,蔬菜价格环比-0.3%,均由涨转跌。本周农产品批发价格200指数、菜篮子产品批发价格指数环比分别+0.2%、+0.3%,涨幅进一步收窄。

(二)进出口相关:干散货运价延续涨势

本周出口集运价格环比上涨。 CCFI指数、SCFI指数周度均值分别环比+0.1%、+2.1%。出口集运市场需求平稳,不同航线因基本面差异走势有所分化:欧洲航线航商签约季继续控制运力,提振运价上涨,美西航线继续回升,而美东环比下跌。

BDI指数先涨后跌。本周BDI指数环比+6.2%,上半周运价持续上涨,创年内新高,后半周受货盘减少、远期合约价格下跌等影响,运价下跌;CDFI指数环比+3.8%,涨幅有所收窄。

(三)工业相关:工业通胀边际回落

秦皇岛港动力煤价格小幅上涨。秦皇岛动力末煤(Q5500)平仓价环比+0.1%至930.6元/吨。需求方面,周内北方气温起伏波动,南方气温攀升,电煤消费需求偏弱,沿海电厂日耗保持区间震荡、库存小幅下行。煤价方面,煤炭供需宽松,煤价缺乏实质支撑,当前贸易商仍以挺价为主,但终端观望情绪较强、实际交投清淡,沿海动力煤价格继续窄幅震荡运行。

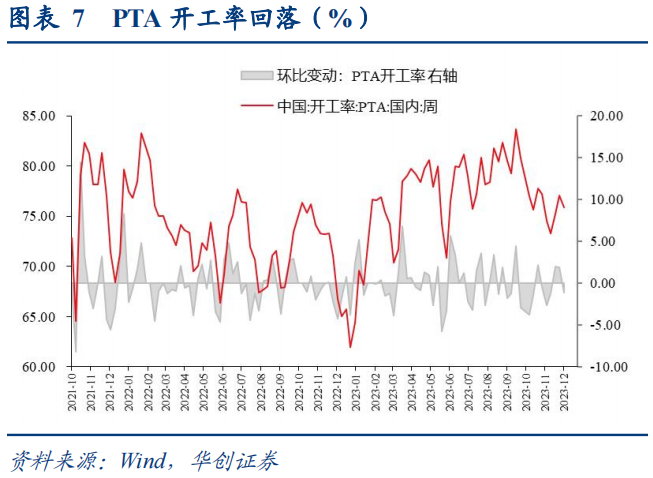

PTA开工率回落。PTA开工率环比-1.2pct至75.9%。进入12月,终端需求走弱、订单减少,冬季面料补库行情进入尾声。聚酯环节仍有刚性支撑,开工率维持在89%左右,但下游观望情绪渐浓、聚酯销售受阻,降价促销有所增多,短期PTA需求可能边际走弱。

螺纹钢价格微涨。本周,螺纹钢(HRB400 20mm)现货价格环比+0.1%,主要钢厂螺纹钢开工率下降至42.6%左右,环比下滑0.7pct。库存方面,本周主要钢材品种库存环比-1.4%,其中螺纹钢库存环比-0.9%,钢材去库边际加快。当前螺纹钢价格仍主要受到宏观政策预期的提振,期货价格表现持续偏强,叠加原料铁矿石价格近期表现强势、成本上移,预计短期钢价或延续偏强震荡。

国内铜价小幅下跌。长江有色铜周度均价-0.1%,由涨转跌。国际方面,11月美国小非农就业数据连续四个月低于预期,薪资增速放缓,德国工业产出连续五个月下降,加剧全球经济增长放缓预期,金属消费预期走弱;国内方面,11月铜进口量攀升至近年高位,反映国内铜消费需求潜力仍强,但12月面临淡季客观约束、下游订单减少,铜交投氛围偏淡,铜价小幅走低。

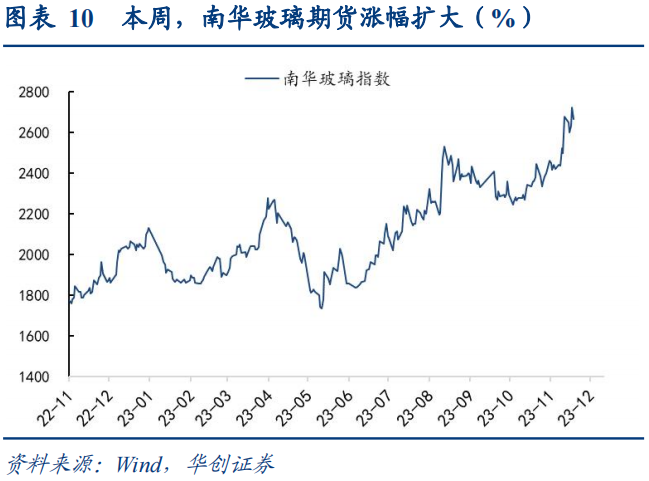

玻璃价格涨幅扩大。周初现货市场成交重心持续上移,主流地区企业大范围上调出厂价格,带动成交价格走高,企业陆续涨价提振下游采购积极性。周内玻璃产销维持在均衡水平之上,去库情况良好,下游刚需仍存,对玻璃价格仍有支撑,短期玻璃价格或维持偏强。

(四)投资相关:水泥价格连涨两周

本周水泥价格指数环比+0.9%,周内价格偏强运行。当前多地推行新一轮水泥涨价,但今年下游需求整体偏弱,贸易投机需求减少,涨价后下游囤货量相应下降,承接意愿不强。另一方面,11月末多地进行四季度重点项目集中开工活动,但目前主要以前期零供为主,实际投资施工进度一般。整体看,施工受季节性影响较大,当前需求整体趋于走弱,南方局部继续加快赶工,但强度也不及往年,北方停工陆续增多,后续伴随南方赶工逐渐收尾,水泥价格或逐渐回落。

30城商品房成交面积环比-21.1%。12月1日-7日,30城成交面积约为222.2万平方米,环比-21.1%,同比-23%,经历前周月末冲刺之后,月初新房成交季节性回落。相比2019、2021年同期,本周成交分别-55%、-30%,回到2019年同期最低水平。

17城二手房成交面积环比-1.7%,成交热度继续回落。 12月1日-12月7日期间,17城二手房成交面积172.6万平方米,单周同比+12%(上周同比+39%),环比-1.7%,降幅持平前周,二手房成交热度进一步降温。

拿地方面,11月25日-12月3日,100大中城市土地成交面积约2738.6万平方米,环比+402%,土地溢价率均值3.4%,略有上升。周内,二线、三四线城市成交土地较多,取消土地限价后,部分二线城市优质地块溢价率突破15%,而三四线土地溢价持续低位。

(五)消费相关:出行热度继续回落

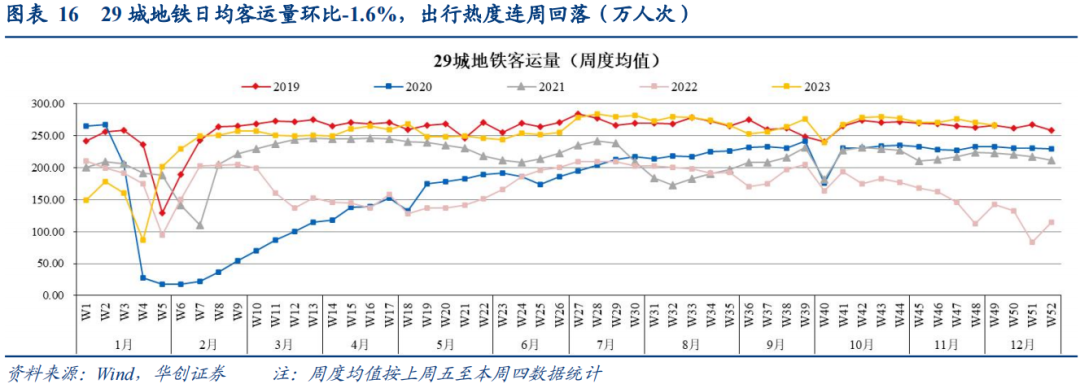

地铁日均客运量环比-1.6%。12月1日-12月7日,29城地铁客运量日均266.8万人次,环比-1.6%,同比+88%左右,基本持平2019年同期,高于2021年同期约20%,边际变化不大。但环比来看,市内出行热度持续回落。

11月全月,乘用车零售同比+25%。11月27-30日,乘用车零售、批发同比+46%、+42%,环比10月同期分别+84%、+78%,月末冲刺效应强;全月看,11月零售、批发同比分别+25%、+27%。

国际油价跌幅走扩。截至12月8日,布伦特、WTI油价环比前周五分别-3.9%、-3.8%,周内先跌后涨。OPEC+会议初步达成自愿减产协议,但市场对实际执行程度仍存忧虑,供给偏高的预期仍在;需求方面,受美国就业数据不及预期、石油消费淡季因素、全球经济增速放缓预期等影响,综合导致原油价格承压。

总结来看,12月第一周,淡季影响继续体现,月初经济景气较前周略有下降。投资方面,南方赶工继续,但伴随年底临近,赶工效应预计趋弱,短期对建筑业景气、投资品需求及价格的拉动或逐步减弱。11月重大项目集中开工,其中水利项目等资金到位情况较好,但施工进度一般,对高频的提振依然有限。地产方面,经历月末冲刺之后,12月第一周新房成交再度回落,降至历史同期偏低,去年低基数的基础上,单周同比降幅扩大至-23%,年末二手房成交热度继续降温。临近年底,“宽信用”效果的实质有限,高频短期难以提供方向指引,市场高度聚焦明年基本面定调及“稳增长”力度和布局。12月政治局会议对“扩大内需”表述积极,明确“形成消费和投资相互促进的良性循环”,预计基建投资作为传统抓手或与 “三大工程”共同发力,即将召开的中央经济会议对此及稳地产的表述值得关注;此外,11-12月地产销售再度降温,总量短期或以“稳信用”为主,地方“一城一策”促销售政策有望继续追加。

二

风险提示

“稳增长”预期升温,抑制债市情绪。

具体内容详见华创证券研究所12月9日发布的报告《二手房成交连续降温——每周高频跟踪20231209》

往期回顾

冠南固收视野

看懂机构 看懂债市

华创固收 · 周冠南团队

法律声明

感谢您对华创固收团队的关注,

您的认可和支持是我们前进的最大动力!

可以点“在看”给我一朵小黄花嘛